Wir haben in letzter Zeit viele Fragen zum Formular 5472 erhalten. Zuvor „Form 5472 Truth for Non-American LCCs“ darüber gesprochen, wie wichtig dies für eine ausländische LLC mit nur einem Mitglied ist.

In diesem Artikel werde ich die Antworten auf einige Fragen zum Formular 5472 teilen, die ich per E-Mail an Alex Oware, einen CPA (Accounting and Taxation Expert) in den USA, gestellt habe.

Alex Oware ist Steuerexperte und Mitglied der Massachusetts Society of CPAs, USA. Die Website ist oandgaccounting.com. Durch meine Recherche bin ich auf Alex Oware gestoßen. Er führt mit seinem Team Steuer- und Buchhaltungstransaktionen insbesondere für ausländische Unternehmen durch (Amazon-Händler, E-Commerce, Firmeninhaber im Dropshipping-Bereich). Auf seiner Blogseite hat er sehr aufschlussreiche Artikel für Ausländer.

Während ich mit einem solchen Experten in Kontakt stand, schrieb ich ihm eine E-Mail und stellte ihm einige Fragen zu den Formularen 5472 und 1120, die jährlich für ausländische Einzeleigentümer-LLCs eingereicht werden müssen. Er beantwortete freundlicherweise meine Fragen in kürzester Zeit.

Alle Details zu diesen jährlich auszufüllenden Formularen finden Sie in Form von Fragen und Antworten weiter unten.

Frage 1: Was sind Formular 5472 und Formular 1120? Ist es für ein ausländisches Unternehmen wichtig?

Antwort: Bei diesen Formularen handelt es sich um ein dem Staat vorgelegtes Berichtsdokument über die Höhe des Einkommens, das von Einzeleigentümer-LLCs mit Sitz in einem der US-Bundesstaaten erzielt wird, und darüber, wohin dieses Einkommen fließt. Der Staat erhebt keine Gebühren usw., nur um herauszufinden, wohin das Einkommen der Ausländer im Land fließt und wie hoch es ist. Es verlangt eine jährliche Berichterstattung ohne Aufforderung. Es ist eine sehr wichtige Mitteilung für den guten Ruf des Unternehmens und muss jedes Jahr ausgefüllt und an den Staat gesendet werden, andernfalls drohen Strafen.

Frage 2: Wenn Sie oder ein anderer Wirtschaftsprüfer dieses Dokument in unserem Namen ausfüllen, welche Art von Dokumenten werden Sie von uns anfordern?

Antwort: Vor dieser Einreichung muss unbedingt die von mir beigefügte Organisationstabelle ausgefüllt werden. Sie können die Tabelle über den Link herunterladen.

Wenn nach dem Ausfüllen dieser Tabelle alle Fragen unten mit „Ja“ beantwortet wurden, ist das Formular 1040NR nicht erforderlich. Es reicht aus, nur 5472 und 1120 einzureichen.

Frage 3: Welche Fragen enthält diese Tabelle? Was bedeutet es?

Antwort: Die Fragen lauten wie folgt. Wenn alle Antworten auf diese Fragen für diese Person positiv sind, also „Ja“, ist kein anderes 1040NR erforderlich.

Die Übersetzungen der Fragen lauten wie folgt:

1. Ich besitze eine LLC mit nur einem Mitglied.

2. Ich habe keine physische Präsenz in den USA

. 3. Ich habe keine Mitarbeiter oder Vertriebsmitarbeiter in den USA.

4. Ich habe keine Lager oder Büros in den USA.

5. 1099 von Zahlungsabwickler oder E-Commerce-Marktplatz – Sie haben weder K noch Steuerformulare erhalten?

Was hier in Artikel 5 gefragt wird, ist Folgendes. Zahlungsgateways wie Stripe senden Ihnen das Formular 1099-K, wenn die US-Bundesstaatsgrenzen für Ausländer Mit anderen Worten: Es ist eine Situation eingetreten, in der Sie Umsatzsteuer einziehen müssen, und dieses Formular wurde an Sie weitergeleitet. Wenn Sie die staatlichen Grenzwerte nicht überschritten haben und diese 1099-K nicht erhalten haben, ist die Antwort auf diese Frage positiv. In diesem Fall ist das einzige Formular, das Sie an das IRS senden müssen, 5472, Sie müssen kein zusätzliches Formular 1040NR einreichen.

Frage 4: Wenn Sie oder ein anderer CPA in unserem Namen das Formular 5472 ausfüllen, welche weiteren Dokumente werden Sie von uns außer dieser Tabelle anfordern?

Antwort: Um eine LLC-Informationserklärung zu erstellen, d. h. die Formulare 5472 und 1120 (sofern alle Fragen in der vorherigen Tabelle positiv beantwortet wurden), benötige ich Folgendes.

- Gründungsdokumente der LLC (Satzung, Betriebsvereinbarung usw.)

- EIN-Genehmigungsdokument vom IRS

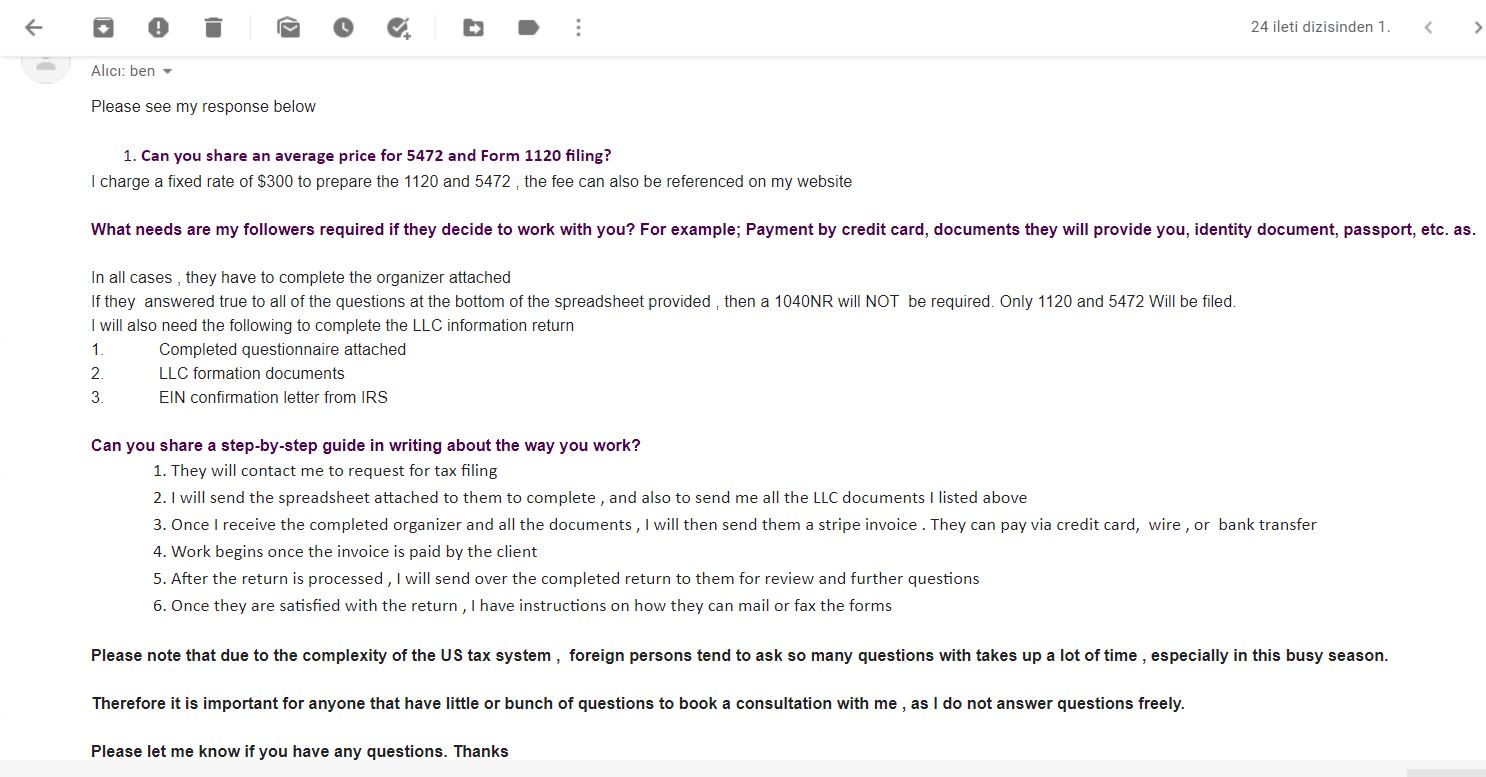

Frage 5: Könnten Sie detaillierte Angaben zu Ihrer Arbeitsweise machen? Welche Schritte werden Sie beim Ausfüllen dieser Formulare unternehmen?

Antwort :

- Um dies anzufordern, müssen Sie mich zunächst kontaktieren. Sie erreichen mich per E-Mail oder über den Terminkalender unter https://oandgaccounting.com/appointment-booking-form/.

- Anschließend schicke ich die beigefügte Organizer-Tabelle zu, diese muss ausgefüllt werden.

- Wenn es kein Problem gibt, sende ich dem Kunden einen Stripe-Zahlungslink und er muss die für das Ausfüllen dieses Formulars erforderliche Servicegebühr per Kreditkarte bezahlen.

- Sobald die Zahlung erfolgt ist, starten wir den Vorgang.

- Nachdem ich die Formulare ausgefüllt und die Dokumente vorbereitet habe, die an den gesamten Staat gesendet werden müssen, sende ich sie zur endgültigen Genehmigung an den Kunden zurück. Wenn es keinen Zusatz oder kein Problem gibt, schicke ich es an den Staat.

- Nachdem der Vorgang abgeschlossen ist, frage ich, wie ich ihnen die Originalformulare zusenden kann. Ich erteile hierzu Weisungen und sende meinen Kunden auf Wunsch die Originaldokumente zu.

Frage 6: Können Sie einen Durchschnittspreis für die doppelte Einreichung der Formulare 5472 und 1120 nennen? Wie viel kostet dieser Service, alles inklusive?

Antwort: Wir haben auf unserer Website eine Preisliste für die Vorbereitung des 1120- und 5472-Duos. Für diesen Vorgang erhebe ich eine feste Gebühr. Die Gebührenpläne können Sie auf dieser Seite . Ich wende für alle die gleiche Preispolitik an. Ich möchte dafür keine versteckten Verträge und zusätzliche Gebühren.

Letzte Worte:

Alex Oware;

-Ich kann verstehen, dass es in dieser arbeitsreichen Zeit viele Fragen gibt, insbesondere von Nicht-US-amerikanischen LLC-Inhabern, da das US-Steuersystem recht kompliziert erscheinen kann. Es ist wichtig, mit uns Kontakt aufzunehmen, damit ich die Fragen klar beantworten kann, da die Arbeit und Situation jedes Unternehmens unterschiedlich sein kann, was unterschiedliche Vorgehensweisen erfordert. Wenn Sie Fragen haben, können Sie mich gerne kontaktieren

Alex Oware erklärte diese schließlich und unsere Nachrichtenübermittlung endete. Der Eindruck, den ich von ihm hatte, war sehr positiv und er beantwortete die Fragen aufrichtig. Für uns ist es übrigens ein Pluspunkt, dass er und sein Team sich auf ausländische Kleinunternehmen und E-Commerce-Initiativen spezialisiert haben. Denn das Steuersystem in den USA ist bereits komplex und in diesem Fall ist es Zeitverschwendung, jemandem seine Arbeit von Anfang bis Ende zu erklären.

Übrigens möchte ich festhalten, dass ich keine finanzielle oder moralische Verbindung zu Alex Oware habe. Mein Ziel war es nur, Antworten auf diese Fragen vom ersten Experten als Antwort auf die Nachrichten und Kommentare zu finden. Sie müssen nicht mit ihm zusammenarbeiten, und dieser Artikel bedeutet nicht, dass ich ihn verweise, sondern nur, dass er ein lizenzierter Wirtschaftsprüfer ist Seine freundlichen Antworten schienen aufrichtig zu sein. Deshalb wollte ich dies teilen, in der Hoffnung, dass es für alle nützlich ist.

Übrigens möchte ich festhalten, dass ich keine finanzielle oder moralische Verbindung zu Alex Oware habe. Mein Ziel war es nur, Antworten auf diese Fragen vom ersten Experten als Antwort auf die Nachrichten und Kommentare zu finden. Sie müssen nicht mit ihm zusammenarbeiten, und dieser Artikel bedeutet nicht, dass ich ihn verweise, sondern nur, dass er ein lizenzierter Wirtschaftsprüfer ist Seine freundlichen Antworten schienen aufrichtig zu sein. Deshalb wollte ich dies teilen, in der Hoffnung, dass es für alle nützlich ist.

12 Kommentare . Neuer Kommentar

Hallo,

vorausgesetzt, wir haben ein in Florida ansässiges ŞLC-Unternehmen. Müssen wir die Einkommenssteuer separat an diese Staaten zahlen, nachdem wir in einigen Staaten die Verkaufsgrenze durch den Verkauf per E-Commerce überschritten haben?

Danke

Hallo,

Nein, Sie müssen nicht in jedem Staat Einkommenssteuer zahlen; die Umsatzsteuer müssen Sie in dem Staat zahlen, in den Sie die Grenze überschreiten.

Danke schön.

Wenn es sich bei unserer Präsenz nicht um ein physisches Büro handelt, wird in dem Staat, in dem das Unternehmen registriert ist, keine Umsatzsteuer gezahlt.

Sie müssen in keinem Staat Umsatzsteuer erheben (einschließlich des Staates, in dem das Unternehmen seinen Sitz hat), in dem Sie die Grenze nicht überschreiten. Unabhängig davon, ob es einen physischen Standort gibt oder nicht, besteht keine Notwendigkeit.

Hallo,

Mein Unternehmen in Delaware LLC hat seinen Sitz an einer physischen Adresse: Werden wir KEINE physische Präsenz und KEIN Büro wählen? Ich lebe nicht dort, ich wohne in der Türkei.

Danke.

Wenn Sie „Nein“ sagen, handelt es sich um einen physischen Standort, der Ihrem Unternehmen oder Ihnen gehört. Zum Beispiel ein Büro, ein Lager, eine Filiale usw.

Hallo,

ich habe das Unternehmen im Jahr 2021 gegründet und da es kleinere Bewegungen gab, habe ich einen Wirtschaftsprüfer engagiert und ihn diese Formulare ausfüllen lassen. Sie baten mich, die Formulare auszudrucken, zu unterschreiben und an sie zu senden. Da es nie hieß, dass man sich per Fax bewerben könne, habe ich ihnen die Unterlagen geschickt.

Ich habe ein Problem: Ich muss einen Steuerbetrag zahlen und sie wollen, dass ich diesen Betrag nur per Scheck bezahle, und sie wollen dafür eine zusätzliche Provision von 100 Dollar.

Ist es möglich, den in diesem Formular ausgewiesenen Steuerbetrag auf andere Weise als per Scheck zu begleichen?

Hallo,

In der Regel erfolgt die Antragstellung per Fax, alternativ ist auch der Versand per Post möglich.

Wir können die zu zahlende Provision und Zahlungsart nicht vorhersagen. Es wäre logischer, wenn Sie sie zu diesem Thema befragen würden, als uns.

Hallo,

wir müssen diesen Monat beim IRS eine Steuererklärung für unser LLC-Partnerschaftsunternehmen einreichen, das mein Partner und ich am 20.04.2021 gegründet haben, das Unternehmen jedoch noch nicht betrieben hat.

1- Sollten wir es selbst oder einen Buchhalter erstellen?

2- Wenn wir es selbst vorbereiten können, welche Formulare müssen wir ausfüllen?

Danke,

Hallo,

Sie können es nicht selbst tun, daher ist es sinnvoll, mit einem Buchhalter zusammenzuarbeiten. Wenn es falsch ist, werden Sie Probleme bekommen.

Hallo,

ich habe gehört, dass

das Ausfüllen dieser Formulare bei Einpersonen-GmbH-Unternehmen nicht erforderlich ist, wenn keine Verkäufe oder keine Ein- oder Auszahlungen vom Bankkonto erfolgen Haben Sie Informationen dazu? Danke.

Hallo, ja, Sie müssen ein Formular senden, aus dem hervorgeht, dass Sie keine Aktivität gezeigt haben.

Einige unserer Follower haben einen Experten von Fiverr engagiert und diesen Auftrag zu einem sehr erschwinglichen Preis erledigt. Es ist sinnvoll, sich von einem Fachmann zu informieren und Unterstützung zu erhalten, anstatt ein Strafschreiben zu erhalten. Für nicht aktive Unternehmen wird dieser Service zu einem günstigeren Preis angeboten.